Wat is Tax Shelter?

Tax Shelter is een fiscale maatregel vastgelegd in artikel 194ter van het Wetboek van de Inkomstenbelastingen 1992. Deze maatregel biedt de mogelijkheid aan rechtspersonen om te investeren in audiovisuele producties of podiumwerken, wat hen een fiscaal en financieel rendement kan opleveren. Tegelijkertijd wordt de Belgische audiovisuele sector met behulp van deze maatregel gestimuleerd, waardoor dit systeem sinds 2003 een groot succes kent.

Tax Shelter bij Lumière Invest

Het aanbod van Lumière Invest betreft een aanbieding tot een Tax Shelter investering in de productie van een audiovisueel werk of podiumproductie. Deze aanbieding loopt van 3 december 2023 t.e.m. 2 december 2024. Elke vennootschap kan per boekjaar een bedrag investeren dat minimaal € 5.000 en maximaal € 237.529 bedraagt. Op het aanbod is het Belgische recht van toepassing, met name de Tax Shelter regelgeving die is vastgelegd in artikel 194ter van het Wetboek Inkomstenbelastingen. Raadpleeg onze informatienota en risico’s (p.4) voor alle informatie omtrent dit aanbod. Deze informatienota is niet onderworpen aan de goedkeuring van de FSMA.

Wie mag investeren?

Elke Belgische vennootschap of buitenlandse vennootschap die in België gevestigd is en die onderworpen is aan de Belgische vennootschapsbelasting mag investeren, voor zover ze zelf geen producent of televisieomroep is.

Hoe werkt het?

Via het Tax Shelter stelsel kunnen Belgische ondernemingen deelnemen aan de financiering van audiovisuele producties of podiumwerken om zo een vrijstelling op hun belastbare gereserveerde winst te genieten die 421% van het geïnvesteerde bedrag bedraagt, bovenop een wettelijk bepaald financieel rendement gedurende maximaal 18 maanden. Het audiovisueel werk of podiumproductie, de producent, de tussenpersoon en de investeerder moeten in dat kader aan bepaalde voorwaarden voldoen.

Tax Shelter vs. voorafbetaling, de voordelen op een rij

Voorafbetalingen worden nu meer dan ooit een cruciaal onderwerp vanwege de recente stijging van de belastingvermeerdering van 6,75% naar 9% en de verhoogde bonificatie. De fiscus legt hiermee extra druk op het werkkapitaal van je vennootschap. Dankzij een investering in Tax Shelter kan de belastbare basis aanzienlijk worden verlaagd waardoor een mogelijke verhoging wegens onvoldoende voorafbetalingen kan worden beperkt of zelfs vermeden worden.

Rendement

Het Tax Shelter systeem geeft aanleiding tot twee soorten rendementen:

• Het fiscaal rendement resulterend uit de vrijstelling op de belastbare gereserveerde winst. Het fiscaal rendement wordt in eerste instantie verworven door een tijdelijke vrijstelling die 421% van het geïnvesteerde bedrag bedraagt en wordt in tweede instantie definitief wanneer het Tax Shelter attest verkregen wordt. De definitieve vrijstelling is gelijk aan 421% van de belegging en 203% van de fiscale waarde van het Tax Shelter attest. Het Tax Shelter attest wordt afgeleverd door de FOD Financiën, nadat een controle heeft plaatsgevonden bij de producent.

Het fiscaal rendement bedraagt 5,25% indien de belegger onderworpen is aan het normaal tarief in de vennootschapsbelasting maar kan lager zijn in het geval de belegger onderworpen is aan het verlaagd tarief in de vennootschapsbelasting. Het fiscaal rendement kan verloren gaan indien het Tax Shelter attest niet (voor het volledige bedrag) wordt afgeleverd of indien de productie niet kan worden afgewerkt. Productiehuis Lunanime sluit evenwel bij elke raamovereenkomst een Tax Shelter verzekering af, die dergelijke risico’s dekt en het fiscaal rendement van de investeerder aldus garandeert.

• Het financieel rendement op de belegging gedurende de vergoedingsperiode. Dit financieel rendement is begrensd door artikel 194ter WIB92 en wordt berekend in functie van de evolutie van de referentierentevoet “EURIBOR 12 maanden”. Voor de beleggingen in het kader van dit aanbod gedaan tussen 1 juli 2024 en 30 december 2024 bedraagt de jaarlijks toegelaten rentevoet 8,163%. De rentevoet zal worden geactualiseerd op 1 januari 2025 voor de beleggingen die na 31 december 2024 worden gedaan. Dit als gevolg van een wijziging van de toepasselijke EURIBOR 12 maanden en haar impact op de interestvergoeding. Het is de intentie van de aanbieder om het maximale wettelijk toegelaten financieel rendement uit te keren aan de belegger.

Het financieel rendement wordt niet gedekt door de Tax Shelter verzekering. In geval van faillissement van Lunanime is een (gedeeltelijk) verlies van het financieel rendement mogelijk.

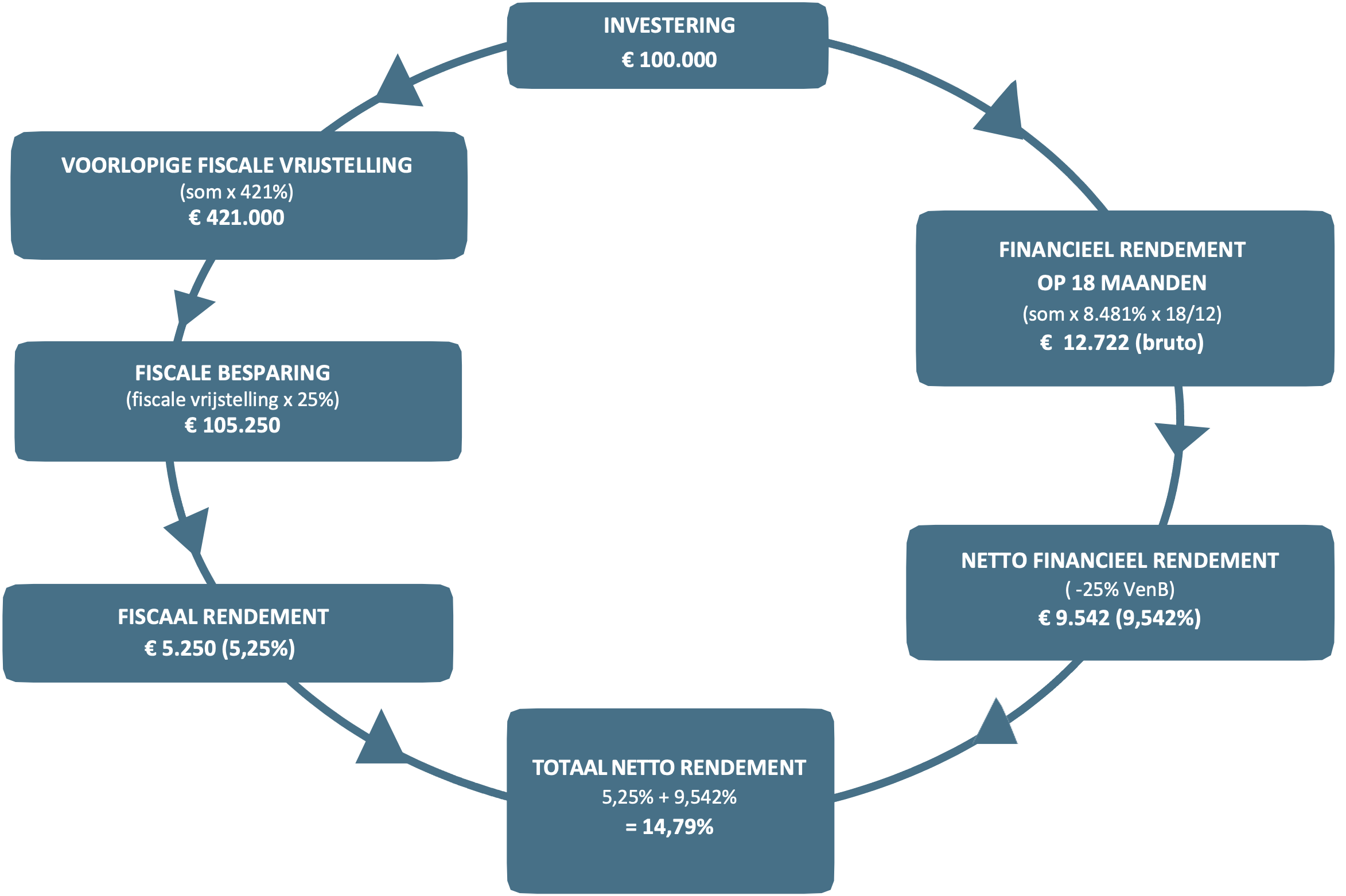

Onderstaand schema geeft het te verwachten rendement weer in een optimaal scenario.

VOORBEELD BIJ INVESTERING VAN 100.000 EUR, AAN VENNOOTSCHAPSBELASTING VAN 25%:

* jaarlijkse rentevoet ontvangen voor een Belegging gedaan tussen 1 januari en 30 juni 2024.

Waarschuwing voor de investeerder

Lumière Invest hecht er belang aan haar investeerders grondig te informeren. Daarom heeft Lumière Invest voor haar activiteiten een informatienota opgesteld, waarin alle informatie rond Lumière Invest en de bijhorende Tax Shelter-activiteiten en -risico’s wordt toegelicht.

De informatienota werd gepubliceerd op 3 december 2023 en is geldig tot 2 december 2024. De informatienota is beschikbaar op de website van de FSMA en kan ook HIER bekeken worden.

Elke beslissing om te investeren moet gebaseerd zijn op alle in de informatienota verschafte informatie. Lumière Invest werd opgericht op 7 juli 2016. Vanwege informatiedoeleinden wordt de jaarrekening van Lumière Invest ter beschikking gesteld (zie bijlage 1 van de informatienota).